Việc nộp thuế hộ kinh doanh qua ngân hàng đã trở thành phương thức phổ biến giúp chủ doanh nghiệp tiết kiệm thời gian và đảm bảo nghĩa vụ thuế được thực hiện đúng quy định. Bài viết dưới đây của Kế Toán 5T sẽ cung cấp thông tin đầy đủ về các loại thuế hộ kinh doanh cần nộp và quy trình nộp thuế qua ngân hàng. Theo dõi nhé!

Các loại thuế hộ kinh doanh phải nộp

Trước khi tìm hiểu cách nộp thuế hộ kinh doanh qua ngân hàng, hãy nắm vững các quy định về thuế áp lên hộ kinh doanh. Theo Nghị định 126/2020/NĐ-CP của Bộ luật Quản lý thuế, hộ kinh doanh cá thể phải thực hiện nghĩa vụ nộp ba loại thuế chính:

Lệ phí môn bài

Lệ phí môn bài là khoản phí cố định mà hộ kinh doanh phải nộp hàng năm để được phép hoạt động kinh doanh. Mức nộp phụ thuộc vào doanh thu:

- Mức 1.000.000 đồng/năm: Áp dụng cho hộ kinh doanh có doanh thu bình quân trên 500 triệu đồng/năm

- Mức 500.000 đồng/năm: Áp dụng cho hộ kinh doanh có doanh thu bình quân trên 300 triệu đồng đến 500 triệu đồng/năm

- Mức 300.000 đồng/năm: Áp dụng cho hộ kinh doanh có doanh thu bình quân từ 100 triệu đồng đến 300 triệu đồng/năm

Thời điểm nộp lệ phí môn bài thường là đầu năm tài chính. Đối với hộ kinh doanh thành lập mới, nếu bắt đầu kinh doanh trong 6 tháng đầu năm thì phải nộp 100% mức thuế cả năm, nếu bắt đầu kinh doanh trong 6 tháng cuối năm thì nộp 50% mức thuế cả năm.

Một số đối tượng được miễn thuế môn bài bao gồm:

- Hộ kinh doanh không có địa điểm cố định hoặc không hoạt động thường xuyên

- Hộ gia đình có doanh thu dưới 100 triệu đồng/năm

- Cá nhân, hộ gia đình sản xuất muối và nuôi trồng, đánh bắt thủy hải sản

- Hộ kinh doanh lần đầu thành lập hoạt động

Thuế giá trị gia tăng (GTGT)

Thuế GTGT áp dụng cho hầu hết các hàng hóa, dịch vụ được sản xuất, kinh doanh tại Việt Nam. Đối với hộ kinh doanh cá thể, thuế GTGT thường được tính theo phương pháp khoán với công thức:

Thuế GTGT phải nộp = Doanh thu tính thuế GTGT × Tỷ lệ thuế GTGT

Tỷ lệ thuế GTGT sẽ khác nhau tùy theo lĩnh vực kinh doanh:

- Thương mại, dịch vụ: thường áp dụng tỷ lệ 1-5%

- Sản xuất, xây dựng: thường áp dụng tỷ lệ 3-5%

- Vận tải, dịch vụ có gắn với hàng hóa: tỷ lệ 3%

Hộ kinh doanh có doanh thu dưới 100 triệu đồng/năm được miễn thuế GTGT.

Thuế thu nhập cá nhân (TNCN)

Đây là khoản thuế quan trọng khi tìm hiểu cách nộp thuế hộ kinh doanh qua ngân hàng. Thuế TNCN đánh vào thu nhập từ hoạt động kinh doanh của cá nhân, hộ kinh doanh. Đối với hộ kinh doanh nộp thuế khoán, công thức tính:

Thuế TNCN phải nộp = Doanh thu tính thuế TNCN × Tỷ lệ thuế TNCN

Tỷ lệ thuế TNCN thường dao động từ 0,5% đến 5% tùy theo ngành nghề kinh doanh:

- Phân phối, cung cấp hàng hóa: 0,5%

- Dịch vụ, xây dựng không bao thầu nguyên vật liệu: 2%

- Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu: 1,5%

- Hoạt động kinh doanh khác: 1%

Tương tự như thuế GTGT, hộ kinh doanh có doanh thu dưới 100 triệu đồng/năm cũng được miễn thuế TNCN.

Hướng dẫn quy trình nộp thuế hộ kinh doanh online

Trước khi nộp thuế hộ kinh doanh qua ngân hàng, bạn cần kê khai thuế online qua các bước sau:

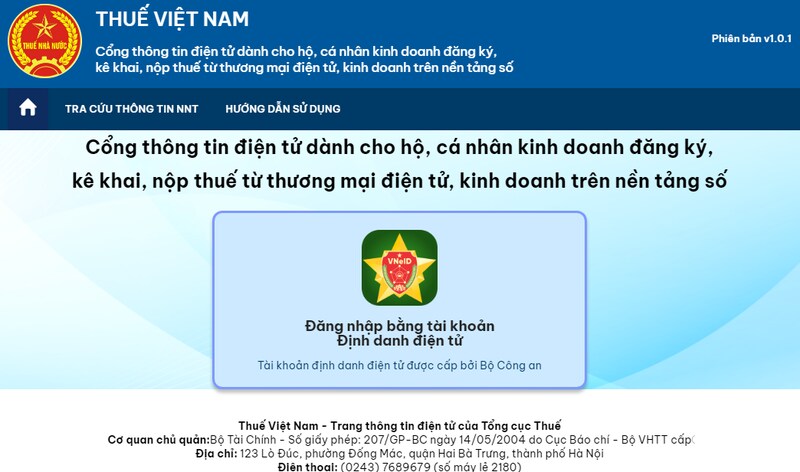

Đăng nhập hệ thống khai báo thuế điện tử:

- Truy cập website thuedientu.gdt.gov.vn

- Chọn mục “Cá nhân” và đăng nhập

Kê khai thuế:

- Hệ thống sẽ chuyển về website https://canhan.gdt.gov.vn/

- Chọn tab “Kê khai thuế” sau khi đăng nhập thành công

Nộp tờ khai XML:

- Lập tờ khai thuế và lưu dưới định dạng XML

- Chọn loại tờ khai 01/CNKD – Tờ khai thuế đối với cá nhân kinh doanh

- Tải file XML và nhập mã xác nhận để gửi tờ khai

Đính kèm phụ lục giảm thuế:

- Kèm phụ lục PL43 (định dạng file excel)

- Ngay cả khi không phát sinh giảm thuế, vẫn phải đính kèm phụ lục để trống

Xác thực bằng mã OTP:

- Tổng Cục Thuế sẽ gửi mã OTP về số điện thoại đã đăng ký

- Nhập mã OTP để hoàn tất việc kê khai thuế

Hướng dẫn nộp thuế hộ kinh doanh qua ngân hàng

Sau khi hoàn tất quy trình kê khai thuế online, bước tiếp theo là thực hiện nghĩa vụ nộp thuế hộ kinh doanh qua ngân hàng. Hiện nay, có nhiều kênh nộp thuế hộ kinh doanh qua ngân hàng, giúp chủ hộ tiết kiệm thời gian và đảm bảo tính chính xác.

Các kênh nộp thuế hộ kinh doanh

Qua ngân hàng thương mại

Hiện có nhiều ngân hàng thương mại đã kết nối với hệ thống thuế, cho phép nộp thuế trực tiếp:

- Vietinbank

- Vietcombank

- BIDV

- MB Bank

- Agribank

- VPBank

- SHB

- Techcombank

- Seabank

- LienVietPostBank

Quy trình nộp thuế hộ kinh doanh qua ngân hàng thương mại:

- Mang theo thông báo nộp thuế hoặc mã số thuế

- Điền đầy đủ thông tin vào mẫu giấy nộp tiền của ngân hàng

- Nộp tiền và nhận biên lai xác nhận từ ngân hàng

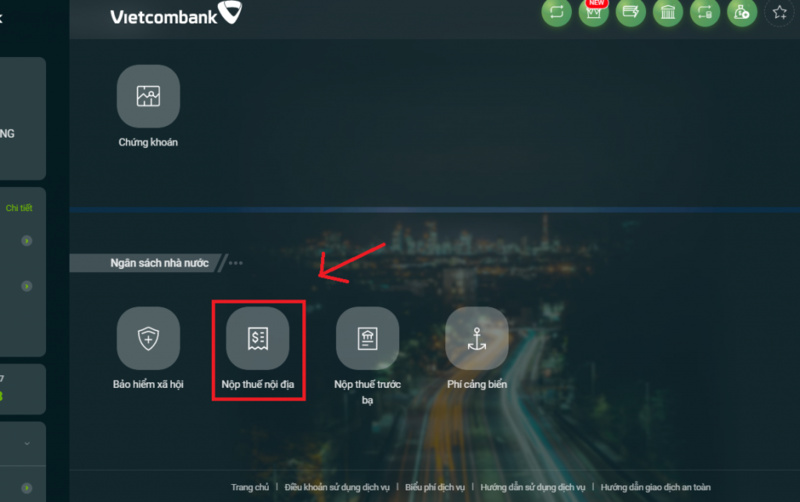

Nếu dùng Internet Banking:

- Đăng nhập vào tài khoản Internet Banking

- Chọn mục “Thanh toán” hoặc “Nộp thuế”

- Nhập đầy đủ thông tin: mã số thuế, loại thuế, kỳ thuế, số tiền

- Xác nhận và hoàn tất giao dịch

- Lưu hoặc in chứng từ nộp thuế điện tử

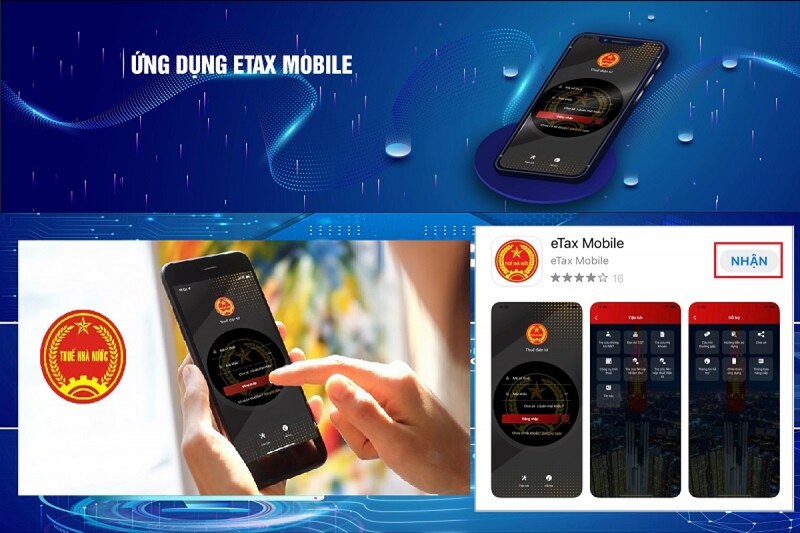

Nộp thuế qua ứng dụng điện tử

Bên cạnh cách nộp thuế hộ kinh doanh qua ngân hàng, bạn có thể tham khảo app eTax. eTax Mobile là ứng dụng chính thức của Tổng cục Thuế giúp người nộp thuế thực hiện nhiều thao tác:

- Tải và cài đặt ứng dụng eTax Mobile từ App Store hoặc Google Play

- Đăng nhập bằng tài khoản thuế điện tử

- Chọn mục “Nộp thuế điện tử”

- Chọn thông báo thuế cần nộp hoặc tạo lệnh nộp thuế mới

- Chọn ngân hàng liên kết để thanh toán

- Xác nhận và hoàn tất giao dịch

- Lưu chứng từ nộp thuế điện tử

Một số tiện ích khác của ứng dụng:

- Tra cứu thông tin mã số thuế

- Xem lịch sử nộp thuế

- Theo dõi thông báo từ cơ quan thuế

- Đăng ký, kê khai thuế

- Quản lý các khoản thuế phải nộp

Sau khi nộp thuế hộ kinh doanh qua ngân hàng, bạn sẽ nhận được chứng từ nộp thuế với các thông tin quan trọng:

- Thông tin người nộp thuế (tên, mã số thuế)

- Loại thuế đã nộp

- Kỳ thuế

- Số tiền nộp

- Thời gian nộp

- Mã giao dịch

Hãy lưu giữ cẩn thận chứng từ này làm căn cứ xác nhận đã hoàn thành nghĩa vụ thuế, phòng trường hợp có sai sót hoặc cần đối chiếu sau này.

Lưu ý khi hộ kinh doanh nộp thuế qua ngân hàng

Khi thực hiện nộp thuế hộ kinh doanh qua ngân hàng, có nhiều yếu tố quan trọng cần lưu ý để đảm bảo quá trình diễn ra thuận lợi và tránh các rủi ro không đáng có. Dưới đây là những lưu ý bạn cần nắm rõ:

- Kiểm tra kỹ thông tin trước khi nộp: Nhập chính xác 10 số của mã số thuế cá nhân. Một số sai sót thường gặp là nhập thiếu số hoặc nhập lẫn với mã số thuế doanh nghiệp.

- Chọn đúng loại thuế: Hệ thống ngân hàng thường phân chia rõ các loại thuế như: Thuế GTGT, Thuế TNCN, Lệ phí môn bài. Chọn sai loại thuế sẽ dẫn đến việc tiền đã nộp nhưng không được ghi nhận cho đúng khoản thuế.

- Kỳ thuế: Nhập đúng định dạng kỳ thuế theo yêu cầu (thường là tháng/quý/năm). Ví dụ: nộp thuế quý 1/2025 phải ghi rõ “Quý 1/2025” hoặc theo định dạng yêu cầu của từng ngân hàng.

- Số tiền: Kiểm tra kỹ số tiền cần nộp, tránh nộp thừa hoặc thiếu. Với số tiền lớn, nên kiểm tra lại vài lần trước khi xác nhận.

- Thời gian cập nhật: Mặc dù giao dịch ngân hàng được thực hiện ngay, nhưng việc hạch toán vào hệ thống thuế có thể mất 24-48 giờ làm việc.

- Nộp thuế trước hạn: Nên nộp thuế trước hạn chót ít nhất 3-5 ngày để đảm bảo giao dịch được xử lý kịp thời. Tránh nộp thuế vào ngày cuối cùng khi hệ thống thường quá tải.

- Giờ giao dịch: Lưu ý thời gian cut-off của ngân hàng. Giao dịch sau thời điểm này thường được tính cho ngày làm việc tiếp theo. Một số ngân hàng quy định nộp thuế online trước 16:00 mới được ghi nhận trong ngày.

- Hạn mức giao dịch: Kiểm tra hạn mức giao dịch trong ngày của tài khoản ngân hàng. Nếu số tiền thuế lớn, có thể cần tăng hạn mức trước khi thực hiện.

- Phương thức xác thực: Chuẩn bị sẵn thiết bị nhận mã OTP hoặc Smart OTP để xác thực giao dịch. Đảm bảo số điện thoại đăng ký nhận OTP vẫn hoạt động tốt.

- Mã giao dịch: Ghi lại mã giao dịch ngay sau khi hoàn tất nộp thuế. Đây là thông tin quan trọng để tra soát nếu có vấn đề phát sinh.

- Lưu giữ chứng từ: Lưu trữ chứng từ nộp thuế (điện tử hoặc giấy) trong thời gian ít nhất 5 năm theo quy định của pháp luật về thuế.

- Kiểm tra trạng thái: Sau 1-2 ngày làm việc, truy cập trang web của cơ quan thuế hoặc ứng dụng nộp thuế để kiểm tra xem khoản nộp đã được ghi nhận hay chưa.

Nếu không may chậm nộp, bạn sẽ phải trả thêm 0,03%/ngày tính trên số tiền chậm nộp theo Luật Quản lý thuế số 38/2019/QH14. Thời điểm bắt đầu tính phạt chậm nộp là ngày liền sau ngày cuối cùng của thời hạn nộp thuế.

Nếu phát hiện nộp sai thông tin, liên hệ ngay với ngân hàng và cơ quan thuế để làm thủ tục điều chỉnh hoặc hoàn trả. Trong trường hợp tiền đã bị trừ nhưng không nhận được biên lai hoặc xác nhận, cần liên hệ ngay đường dây nóng của ngân hàng với các thông tin giao dịch đã ghi lại. Nếu số tiền trên chứng từ không khớp với số phải nộp, cần làm việc với cơ quan thuế để xác nhận và điều chỉnh.

Xem thêm:

- Hướng dẫn làm sổ sách kế toán cho hộ kinh doanh

- Tìm hiểu 7 loại sổ sách hộ kinh doanh

- Dịch vụ kế toán hộ kinh doanh trọn gói

Nộp thuế hộ kinh doanh qua ngân hàng là phương thức hiệu quả, tiện lợi giúp chủ doanh nghiệp tiết kiệm thời gian, đảm bảo thực hiện đúng nghĩa vụ thuế. Bằng cách nắm vững các quy định về thuế và thực hiện theo quy trình nộp thuế qua ngân hàng, hộ kinh doanh có thể hoàn thành nghĩa vụ thuế một cách thuận lợi, tránh phát sinh các khoản phạt không đáng có. Nếu còn gặp khó khăn, đừng ngại liên hệ Kế Toán 5T để được tư vấn chính xác nhé!